この記事では、2022年6月期における【QYLD】と【XYLD】の分配金について紹介します。

各期ごとの利回りや増配率、配当を含めたトータルリターンもまとめていますので、ご利用ください。

まとめ

QYLD

| 今期分配金 | $ 0.1735 |

|---|---|

| 単期利回り | 1.00 % |

| 直近1年間利回り | 12.73 % |

| 増減率:前年同期比 | – 10.57 % |

| 増減率:「直近1年間」の前年比 | + 1.84 % |

XYLD

| 今期分配金 | $ 0.4223 |

|---|---|

| 単期利回り | 1.00 % |

| 直近1年利回り | 10.59 % |

| 増減率:前年同期比 | + 9.26 % |

| 増減率:「直近1年」の前年比 | + 7.96 % |

基準価格の推移

QYLD

XYLD

各種データ

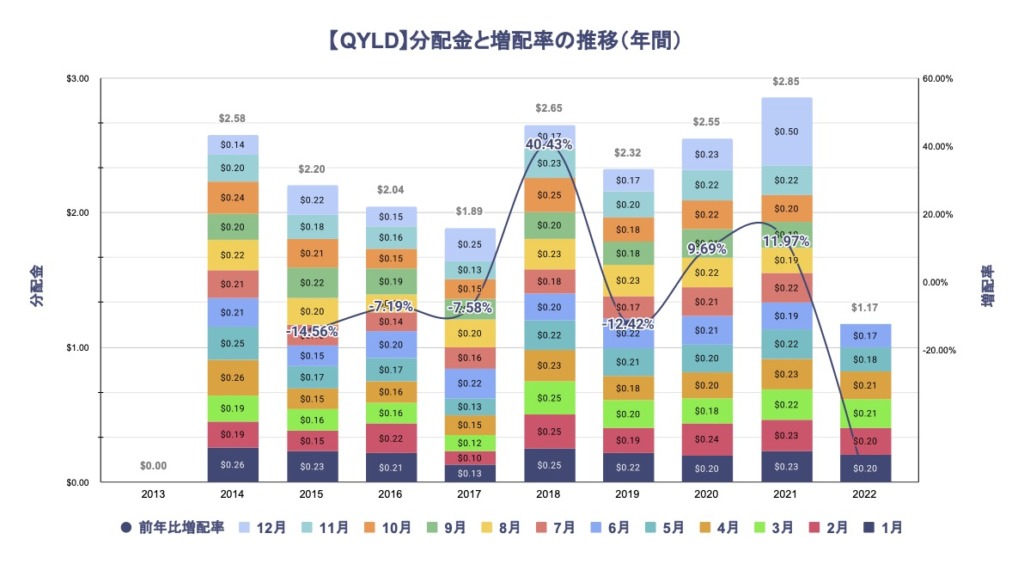

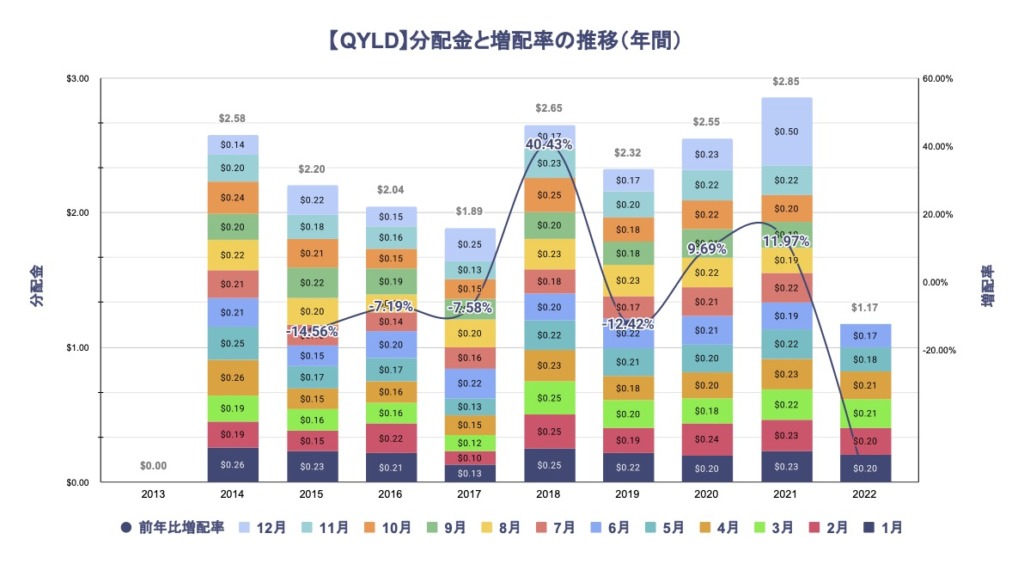

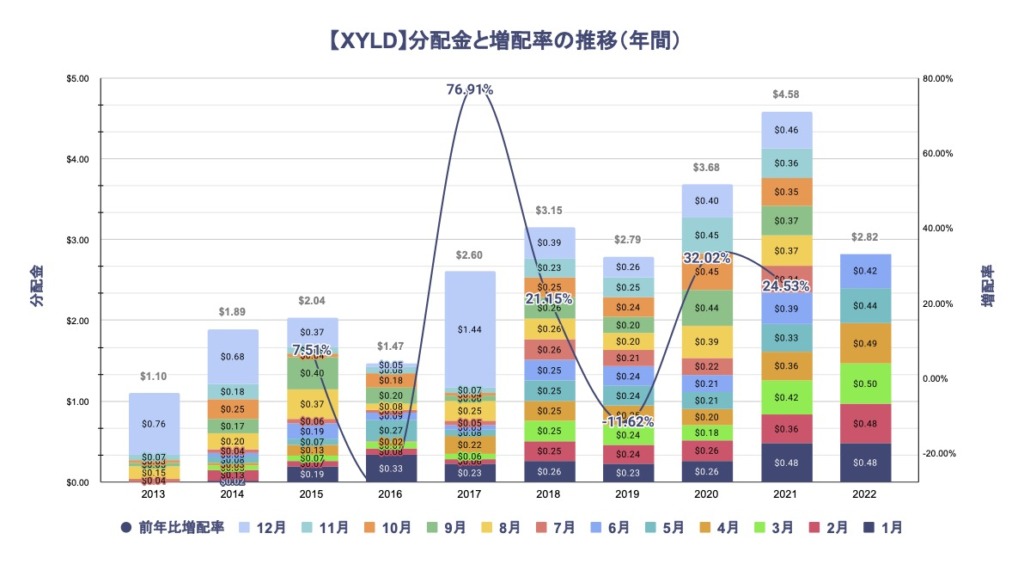

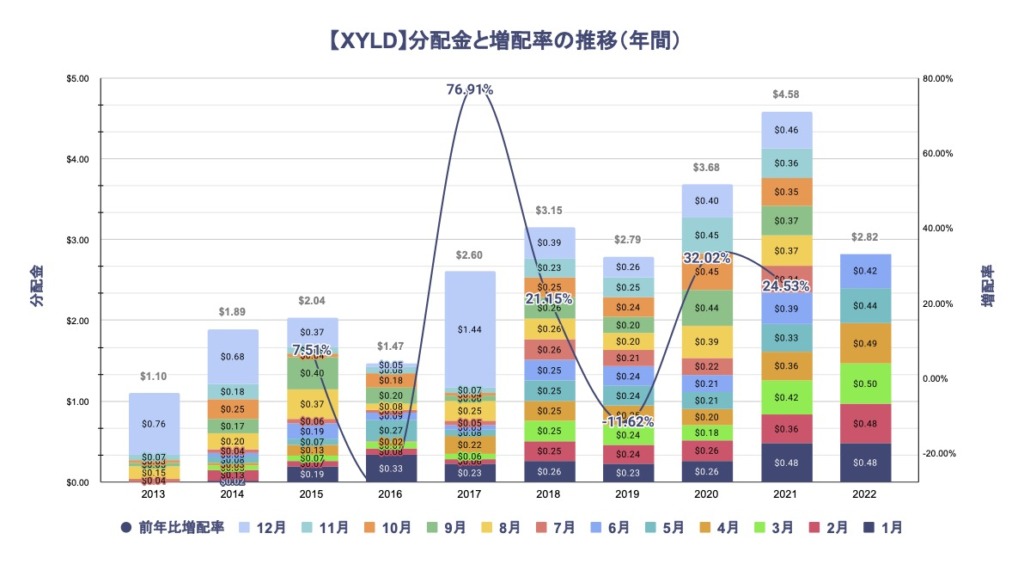

年間分配金と増配率

QYLD

XYLD

それぞれの分配金は、前年同期比で

- QYLD:-10.57%

- XYLD:+ 9.26%

となっています。

ただ、現状の高ボラティリティが落ち着いた後、この反動が来そうですね…

なお、カバード・コール戦略という特殊な仕組みであることから、企業の成長に伴う配当ではないので、他のETFとは増配・減配の捉え方が異なります。

【増配・減配】というよりも、単純に前月より【多い・少ない】といった感覚が近いですね

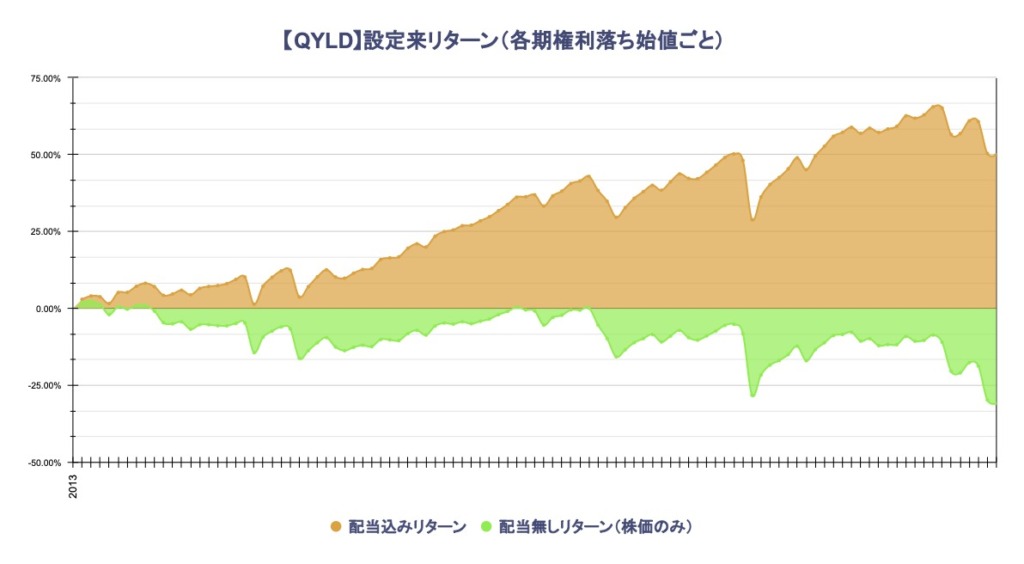

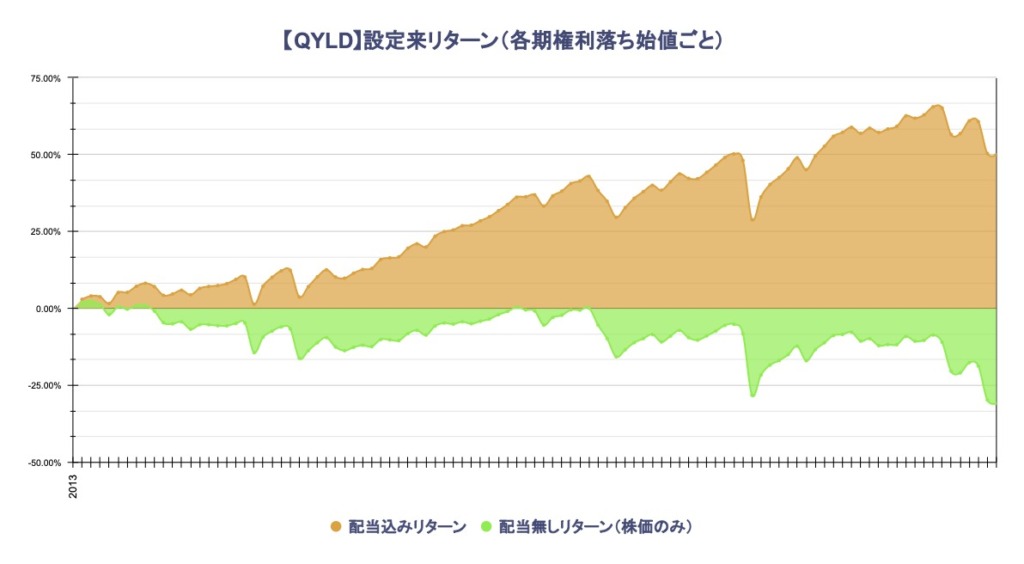

設定来リターン(配当有り・無し)

QYLD

※ETF設定日:2013年12月12日

| 現在価格 | $ 17.62 |

|---|---|

| 設定来トータルリターン | 51.15 % |

| 直近5年 | 27.60 % |

| 直近10年 | -% |

| 直近15年 | -% |

※2022年6月26日終値時点

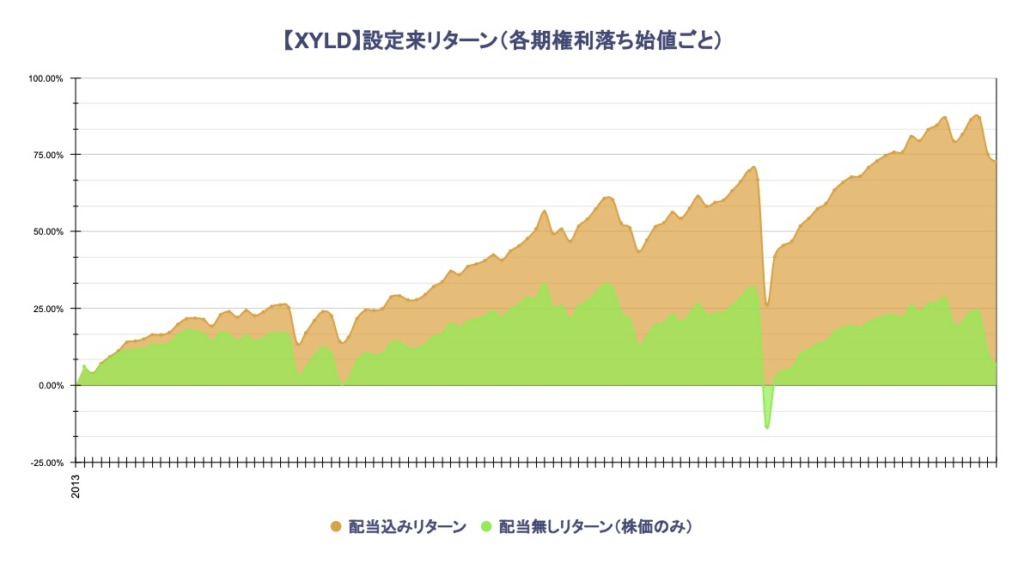

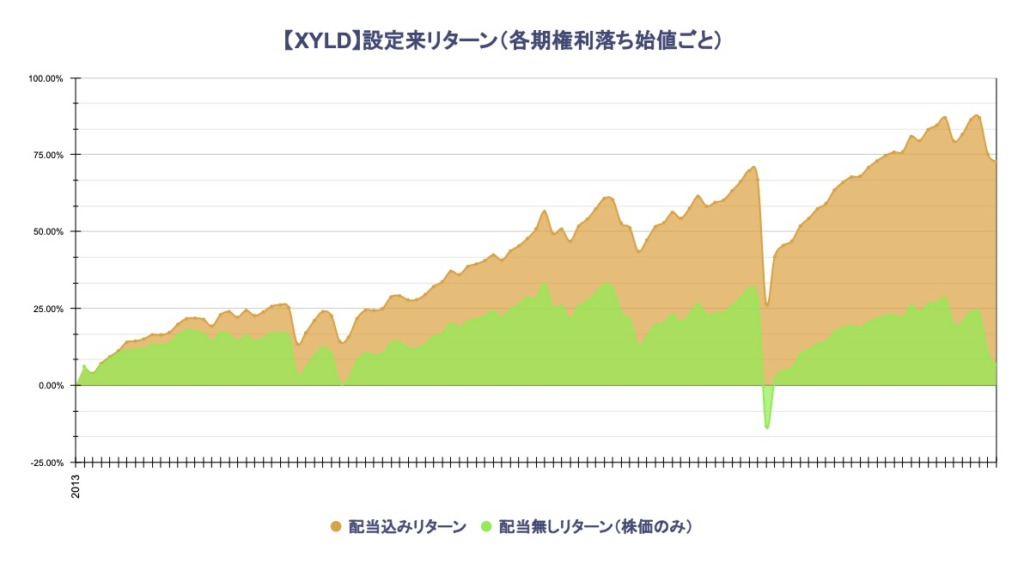

XYLD

※ETF設定日:2013年6月21日

| 現在価格 | $ 42.82 |

|---|---|

| 設定来トータルリターン | 74.12 % |

| 直近5年 | 26.98 % |

| 直近10年 | -% |

| 直近15年 | -% |

※2022年5月26日終値時点

設定来でキャピタル単独を見ると

- QYLD:– 30.82%

- XYLD:+ 6.77%

となっています。

ただ、分配金を含めた設定来リターンは

- QYLD:+49.99%

- XYLD:+72.76%

となっており、【QYLD】にあってはその圧倒的インカムによりマイナスを跳ね返し、結果的にプラスリターンとなっています。

また、【QYLD】と【XYLD】との設定来リターンの差については、それぞれのパフォーマンスに差があることはもちろんのこと、ETFとしての設定日(誕生日)に6ヶ月のズレがあるということも影響しています。

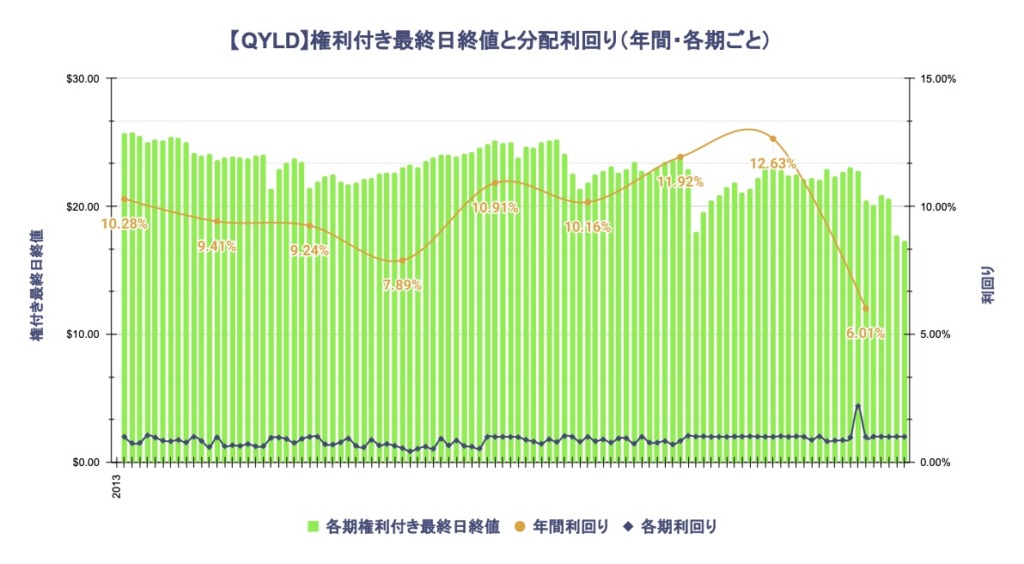

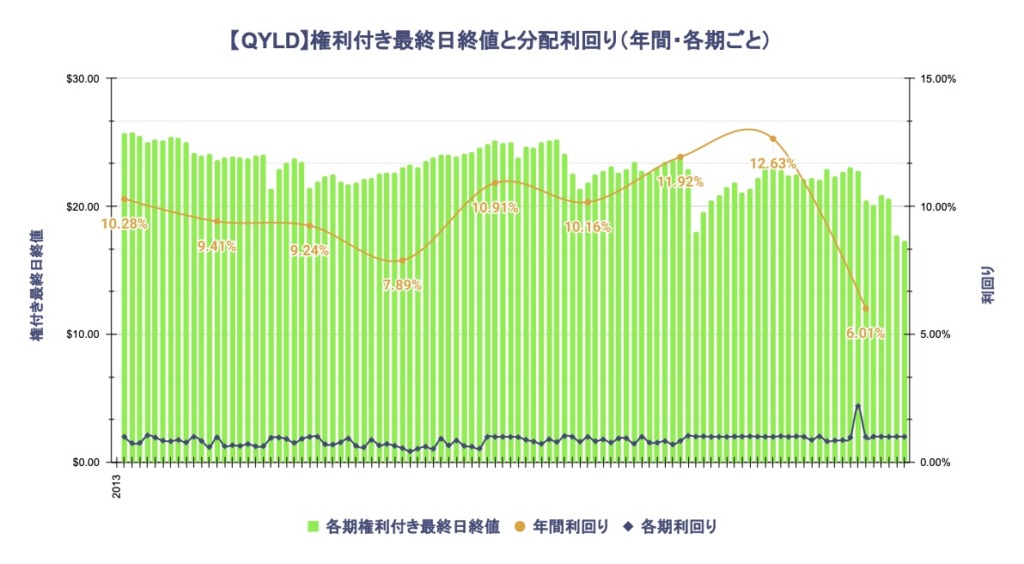

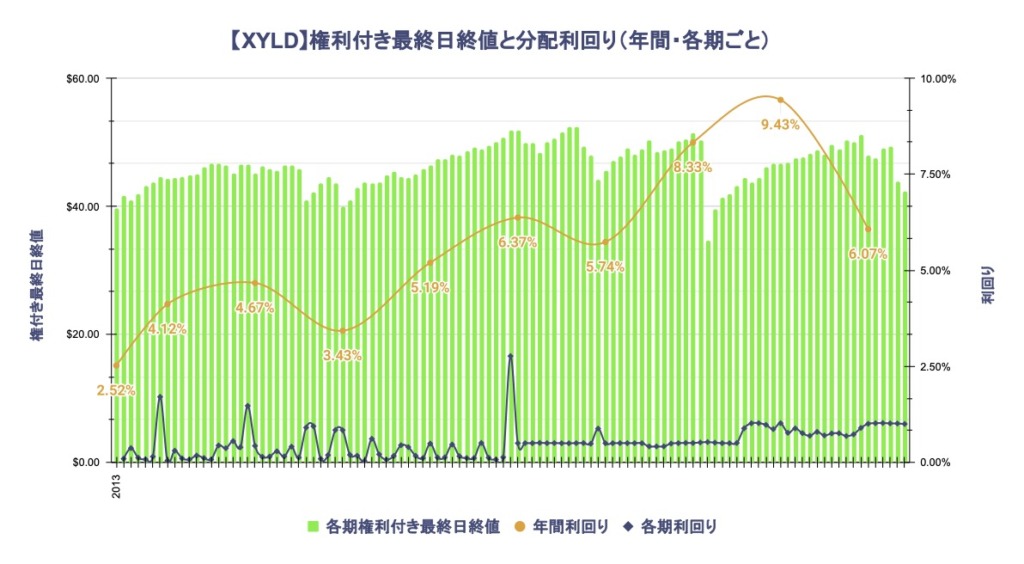

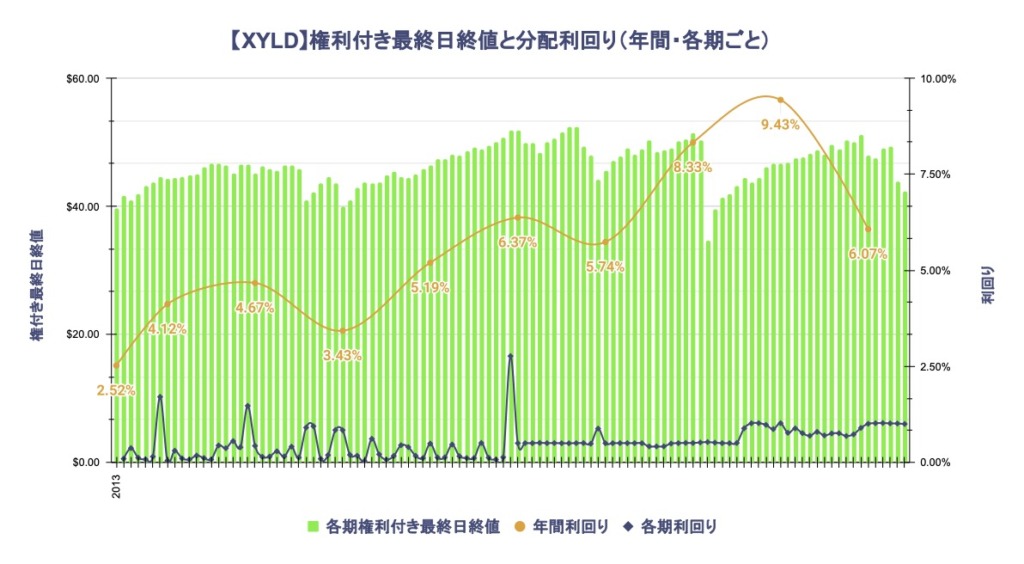

各期の利回りと権利付き最終日終値

QYLD

XYLD

それぞれの6月期単体利回りは

- QYLD:1.00%

- XYLD:1.00%

となっています。

なお、これらETFは運用ルール上、単期での最大利回りが【1.0%】となっています。

※ごくわずかの誤差はあります

【Nasdaq100】はもともとボラティリティが高いため、【QYLD】はほとんどの月で単期最大利回りの「1.0%」を記録しています。

それに比べて【S&P500】はボラティリティが控えめなので「1.0%」を下回ることが多いのですが、今年は全ての分配金が「1.0%」以上となっています。

また、【QYLD】にあっては、前年同期と利回りは同じなのにも関わらず、大幅な減配となっています。

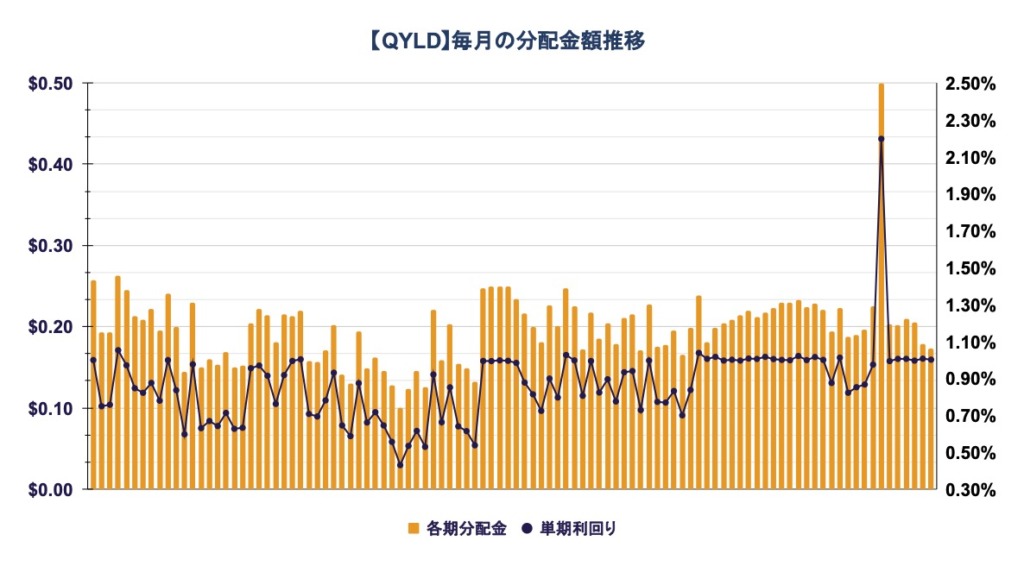

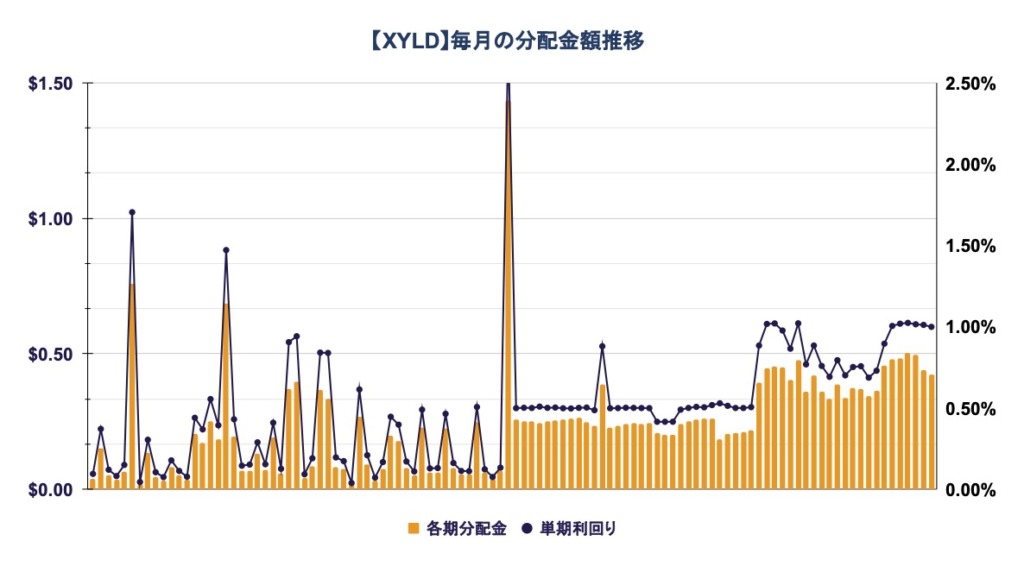

各期ごとの分配金推移(おまけ)

QYLD

XYLD

他の一般的なETFと違い、これらETFは分配金の仕組みが特殊であるため、参考として分配金推移を紹介します。

- オレンジ:分配金額

- ネイビー:単期利回り

分配利回りが同じでも、支払われる分配金の額には差があることがわかります。

利回りが低くなった場合に分配金も低いのは、ある意味当然と言えます。

しかし、利回りが同一なのにも関わらず分配金が減少傾向となることがあるのは、若干気になるところです。

また、いくつかの箇所で2倍近く飛び出ているところがありますが、それは例外的に分配金が多く支払われたためです。

分配金履歴

履歴については、以下のサイトにて詳細に閲覧できます。

QYLD

[Seeking alpha] ←海外サイトです

XYLD

[Seeking alpha] ←海外サイトです

- Declare Date:配当発表日

- Ex-Div Date:権利落ち日

- Amount:配当額

利回りの罠

【QYLD】は【Nasdaq100指数】を、【XYLD】は【S&P500】を対象としたカバード・コール戦略という手法により、オプション取引を駆使して利益を出す特殊なETFです。

【カバード・コール戦略】とは、上昇相場での儲けを捨て、横ばい相場にて利益を狙う戦略です。

分配金ルールの範囲内ではありますが、得たオプションプレミアムを最大限分配するため、分配金を重視する投資家に大人気となっています。

インカムではなくキャピタルを狙いたい場合は、【QQQ】や【VOO】の保有も検討すると良いでしょう。

そして、繰り返しになりますが、【利回りの罠】にはご注意ください。

【QYLD】の基準価格は下落傾向であることから、購入価格から見た利回り(YoC)は低くなっている恐れがあります。

最近の情勢

2022年の6月が終わるところです。

この1ヶ月で株価はさらに下げました。

5月下旬〜6月初旬あたりに大きく反発したため、これでようやく底打ちかと思ったのですが、そこからドスンと下がりました。

そして、6月の下旬に入り、またもや反発の兆しが。

ただ、このジグザグ相場。カバード・コール戦略が輝くときですね。

ボラティリティが高いこの局面、分配金込みでの年初来リターンは、元指数を上回る優秀なパフォーマンスを記録しています。

6月は多くの社会人にボーナスが支払われる月です。

下落相場にボーナスを投じれば、いつかくる上昇相場にて美しく成長して帰ってきそうな気がしますね。

今はチャンスの時でしょう。

投資は続けることが何よりも大切です。

配当金は、下落相場で消耗したメンタルを癒す極上の特効薬です。

定期的な高配当により、退場することのない健全なメンタルを保つことができると思います。

適切なリスク管理のもと、素晴らしい配当金ライフを楽しみましょう!

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

今回の記事、参考になりましたか?

よろしければ、今回も下の応援ボタンをポチポチしてくださいませ。

いつも押して頂きありがとうございます。

本当に励みになります…

![]()

![]()

![]()

![]()