こんにちは、さとりです。この記事では、長期投資を進めるうえで何よりも大切な相棒となる【増配率】について、私の思うところを紹介します。

Twitterのフォローとにほんブログ村の応援クリックもよろしく!

利回りは重要ではありません!

増配を重視するかは投資期間次第!

必要な配当額を確保した後は増配狙い

時間という最強の武器を味方にする

おすすめ情報

増配率のちから

長期投資にて圧倒的な力を発揮

増配率による恩恵は、ジワジワと時間をかけて受けることになります。

投資期間が長いほど爆発力を増すのです。

ここで、ひとつ比較をしてみましょう

高配当銘柄に20年間投資した場合

例:SPYD(利回4.5%・増配2%で計算)

高増配率銘柄に20年間投資した場合

例:VYM(利回3%・増配6.5%で計算)

この場合、投資を始めてしばらくの間、配当金は【高配当銘柄】の方が多くなります。

しかし20年後、配当を多く出しているのは…

なんと【高増配率銘柄】なのです。

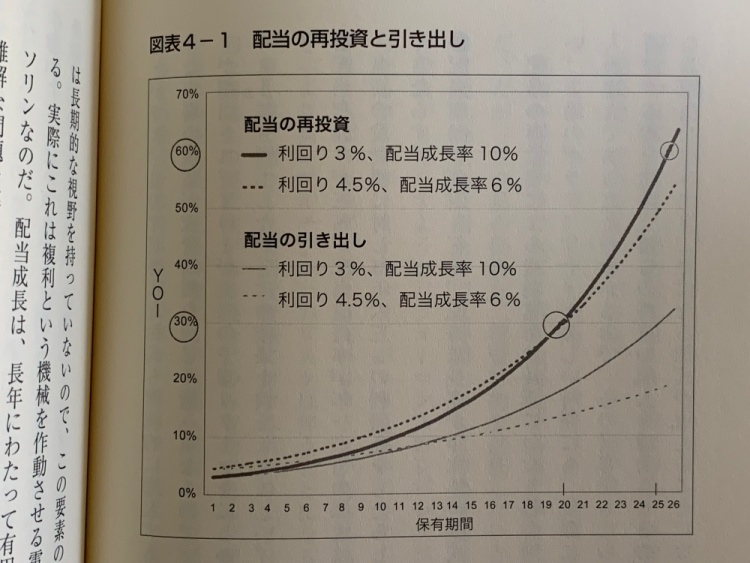

この点は、以下の投資書籍でも紹介されています。

出典:配当成長株投資のすすめ

(デビッド・L・バーンセン著)

この書籍では

- 【利回り3%・増配率10%】

- 【利回り4.5%・増配率6%】

といった銘柄で比較されています。

この場合でも、20年経つまでは高配当株の方がリターンが高くなっていますが、それ以降は高増配株の方が良くなっています。

長期投資の必勝法は

- 増配が見込める銘柄に投資し

- ひたすら再投資すること

なのです。

生活のために配当金を必要とする時まで、これを続けるのです。

増配率と利回り、どっちを優先するべき?

増配率を重視するべき人は

必要な配当額を既に確保した人

「毎月1万」「毎月3万」など、とりあえず目先で必要となる少額の配当収入を【SPYD】や【XYLD】などの高配当銘柄で確保できたのなら、その後は増配を狙うべきでしょう。

「毎月10万」などの高額配当を狙うなら、【時間】を味方にする必要があります。

今はまだ配当を必要としない人

資産形成期であり、目先での配当を必要としないのであれば、増配を優先するべきです。

さらに、増配銘柄は株価も成長する傾向にあります。

基本的に株式を売る想定はしませんが、もし株式を売却しなければならない自体に陥ったとしても、増配銘柄であればキャピタルゲインも期待できますね。

利回りを優先するべき人は

目先で十分な配当金が欲しい人

【増配株】の配当が【高配当株】を超えるには、とても長い時間を必要とします。

言葉では簡単ですが、長い…

- 数年以内のFIREを目標

- 自身が高齢

であるなど、【増配株】の成長を悠長に待っていられない人は、

- 【SPYD】

- 【HDV】

- 【QYLD】

これらのような、配当利回り重視の銘柄を保有するべきです。

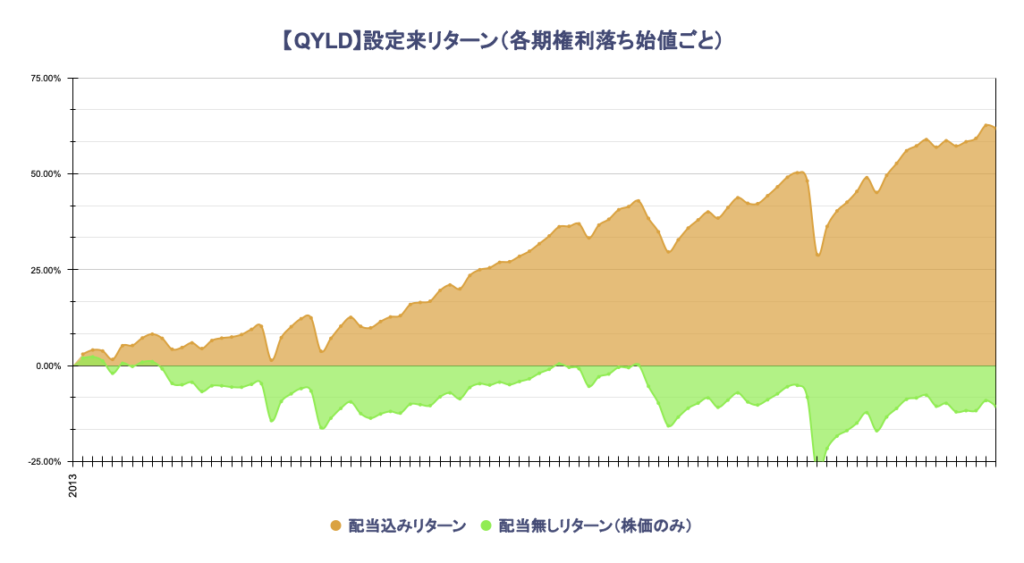

【QYLD】にあっては、プラスリターンのほぼ全てが分配金という超高利回りETFとなっています。

まさに今絶好の投資タイミングにいる人

(喜ばしいことかどうかは別として)〇〇ショックなどの株価の大暴落に居合わせた方は、利回り重視の高配当株を仕込むチャンスに巡り会えたと言えるでしょう。

増配株は継続的な株価上昇が見込めるため、比較的どのタイミングで買っても【YOC(Yield On Cost)】の向上が見込めます。

しかし、高配当株は株価の値動きが比較的おとなしいため、買い増しチャンスはなかなか来ません。

高配当とされている銘柄は、株価が下がり、利回りが上がった際にこぞって買付されるため、あっという間に利回りが戻ってしまうのです

チャンスに巡り会えたなら、自身のリスク許容度を意識しつつ、高配当銘柄に最大限投資するべきです。

年数で分けるとこんな感じ?

- 20年〜永遠:増配率に全力

- 15年〜20年:増配率を重視

- 10年〜15年:バランス

- 5年〜10年:利回りを重視

- 0年〜5年:利回りに全力

増配を重視するにあたって

利回りと増配率のお話

株やETFには

- 【株価】

- 【利回り】

- 【増配率】

- 【配当金】

という数字があります。

【利回り】とは【株価】と【配当金】から導き出される計算結果です。

では【増配率】は?

【増配率】は、単純に【配当金】の結果から導き出されます

【増配率】には【株価】も【利回り】も関係ありません

日々の【株価】の値動きや、現在価格での【利回り】などは全く気にしなくてもいいのです

ただ【配当金】が増えてくれさえいればいい

心の負担が全くありません。

投資家としてのレベルアップ

増配を意識するということは、企業の成長に期待することです。

ETF運用であれば気になりませんが、個別株の場合は以下の要素を気にする必要があります。

- 無理のある配当ではないか。

- 意地になった増配なのではないか。

これらを確かめるため、必然的に企業の決算を見るようになります。

配当に関するポイントは、

- 営業益

- EPS

- 配当性向

といったところでしょうか。

企業によっては、減配に伴う株価下落を恐れるせいか、そこまで利益を出していないのにも関わらず、前期以上の配当を出してしまうことがあります。

こういった企業は、どこかのタイミングで耐えられなくなり、大幅減配や無配、最悪上場廃止となるでしょう。

このように、株価や利回り、配当金だけでは見えてこない部分に目を向けることになるため、投資家としての視野が広がり、スキルアップにつながるのです。

時間を武器にすること

投資の本質とは時間を味方にすること

短期売買など、時間を味方にしないものは、ほとんどギャンブルでしょう。

売買を繰り返すアクティブ運用が市場平均に従うだけのインデックス運用に勝てないということは投資界ではもはや常識。

1年間であれば3割程度の人が勝てるかもしれません。

しかし、それを継続的にやるとなると、勝率は1%以下になるのです。

あくまで過去の歴史ですが【S&P500】の構成銘柄を20年間保有し続けた場合、いかなるタイミングで購入していても必ずプラスになったとのこと。

増配が期待できるETFは?

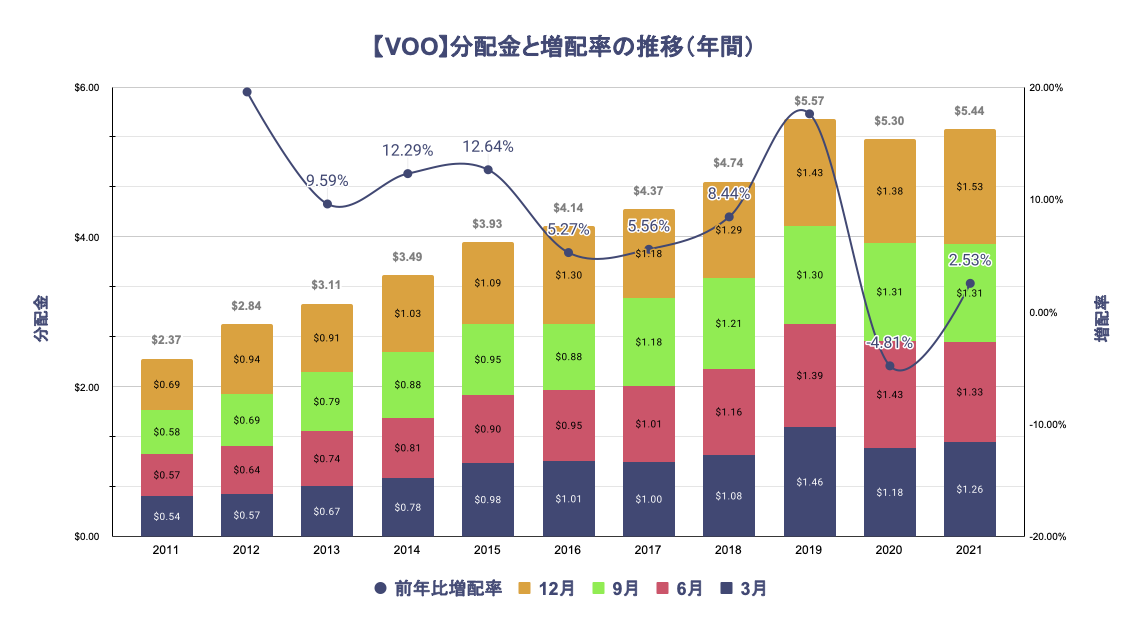

VOO

VOOが指標とする【SP500】指数の増配率は、非常に安定しています。

米国が成長する限り、株価と配当も止まることなく成長します。

とりあえず平均の成果を出したいなら、これ一本でOKですね。

(投資の【平均】は【非常に優秀】です)

平均増配率…5年間:5.86%、10年間:8.87%

平均利回り…5年間:1.81%、10年間:1.94%

※2022年1月1日時点

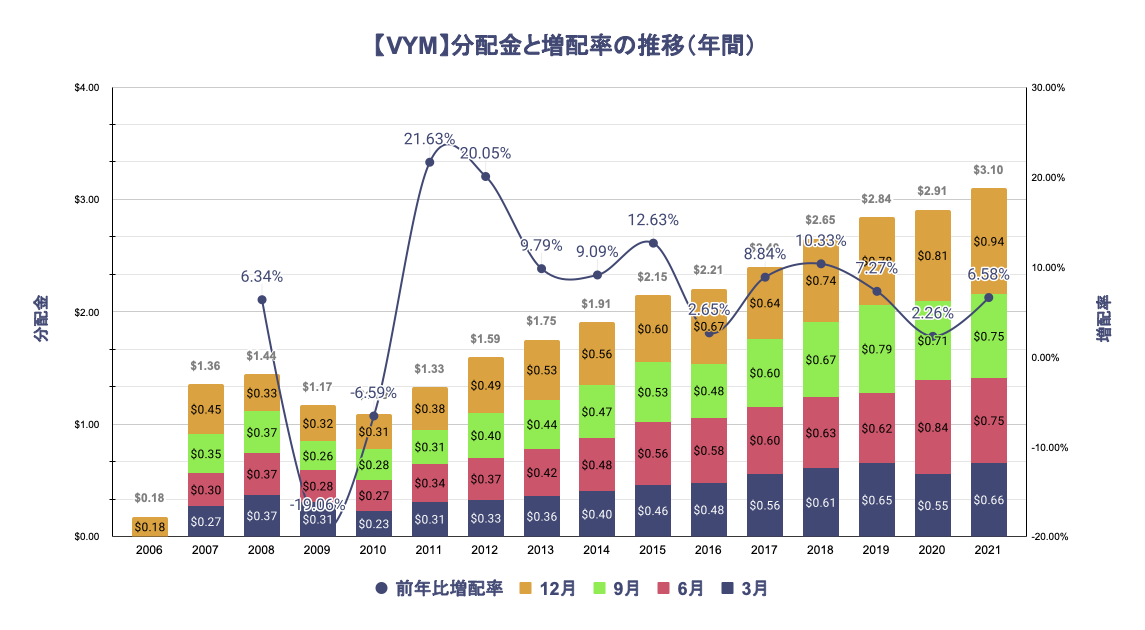

VYM

言わずとしれた高配当ETF【VYM】

数ある米国高配当ETFの中で、利回りは低めですが、増配率はトップです。

平均増配率…5年間:7.06%、10年間:8.95%

平均利回り…5年間:3.17%、10年間:3.12%

※2022年1月1日時点

インカム狙いの長期投資家にとっては最高の投資先であり、これをひたすら積み立てることは、ひとつの最適解でしょう。

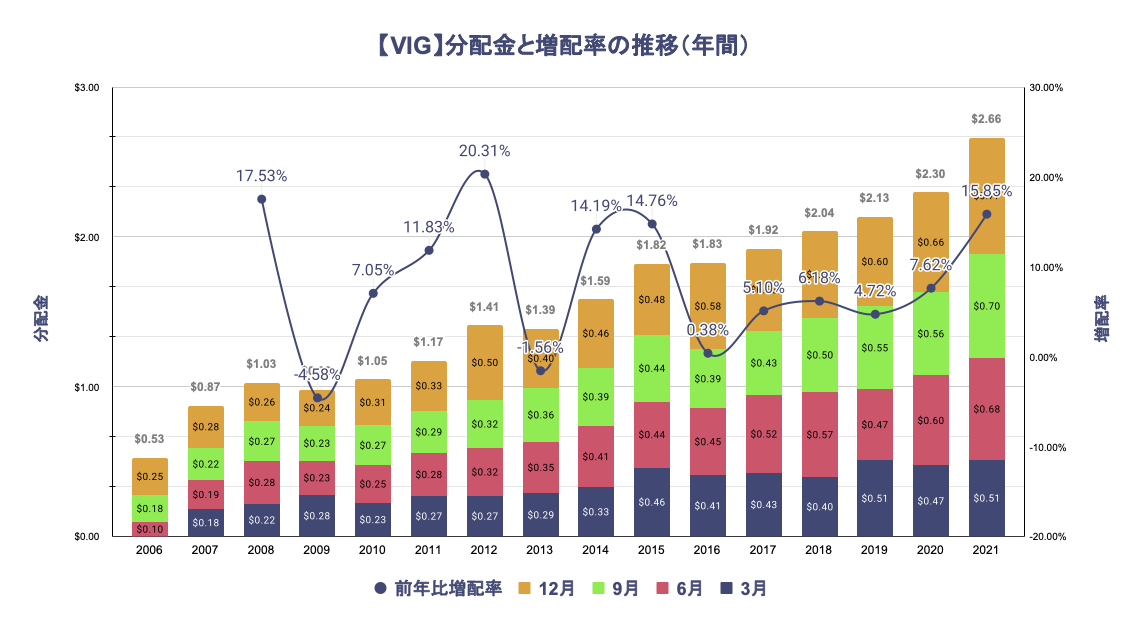

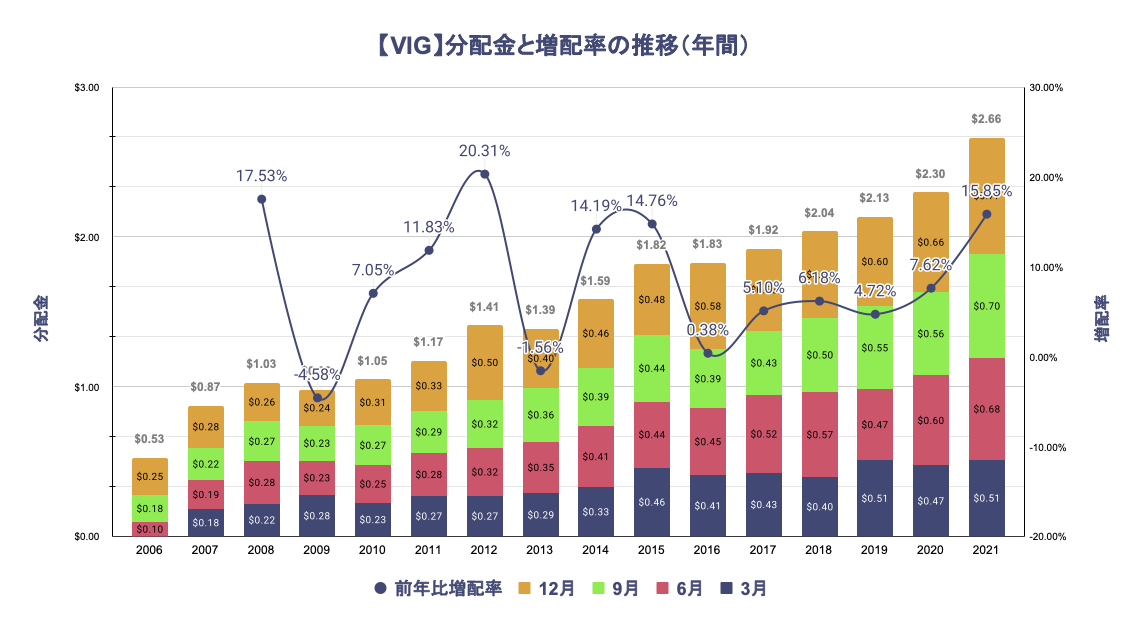

VIG

増配といえばコレ、米国増配株式ETFです。

増配をテーマにしたETFはいくつかありますが、この【VIG】以外はどれも経費率が高く、長期投資には向きません。

平均増配率…5年間:7.89%、10年間:8.76%

平均利回り…5年間:1.88%、10年間:2.03%

※2022年1月1日時点

過去実績としては【VIG】の増配率と利回りは控えめであり、インカム狙いとしては少々弱い点があります。

しかし、このETFのコンセプトが【10年以上の連続増配株】を採用するというものであることから、増配を重視する投資家としては、どのような局面であっても自信を持って保有できるものではないでしょうか。

保有に疑問を持ち、心が揺らぐことがあってはいけません。

先述のとおり【VOO】や【VYM】と比べると、若干見劣りする部分もあります。

しかし、さすがは【連続増配株式ETF】、圧倒的に手堅い増配傾向があります。

堅実な長期投資をするにはうってつけです。

リスク許容度の変化に合わせ、保有率を厚くしていくのはアリですね。

終わりに

利回りと増配を給与収入に例えると

- 増配=基本給の底上げ

- 高利回り=ボーナスUP

のような感覚でしょうか。

- まだ働くつもりなら底上げが嬉しい

- 退職が近いならボーナスUPが嬉しい

投資も同じです

- 投資を続けるのなら増配の方が嬉しい

- ゴールが近いなら利回りの方が嬉しい

あなたならどちらを重視しますか?

未来ある企業に投資する

- 利回りが高い企業

- 増配率が高い企業

どちらの方が、未来は明るそうですか?

利回りが高い企業は、既に明るい企業です

増配率が高い企業は、これからどんどん明るさを増していく企業です

これが、増配率を重視した長期投資です。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

今回の記事、参考になりましたか?

よろしければ、下の応援ボタンをポチポチしてくださいませ。本当に励みになります…

![]()

![]()

![]()

![]()